賃貸住宅に長く住んで家賃を払い続けていると、家を買った方が得ではないかと考える事があるのではないでょうか?しかし、賃貸と自宅購入の双方に考察すべきポイントが多くどちらも一長一短と言え、事はそう単純ではありません。少子高齢化の社会構造の変化の中で、現代においての自宅購入の是非が問われています。

結論からいえば、年金問題などの不安があるからこそ「家を買うべき」です。とは言え、老後の不安を解消するために貯金をするのが精一杯で、自宅購入に踏み出せない方もいるでしょう。この記事では、家を買うべき理由について、メリットとなるポイントと落とし穴について解説します。

この記事は約8分で読めます。

結論からいえば買うべき

老後の確実な資産形成につながる

現役世代のうちに自宅購入資金を貯めておければ良いのですが、賃貸住宅住まいで家賃を支払いながらの貯金は容易ではありません。しかし、安定した収入がある現役世代であれば、住宅ローンが組みやすいと言えます。家賃と住宅ローン支払額の負担を比較する事で、自宅購入の実現性を考慮する事ができます。

自宅購入を決めるポイントは、その物件が資産形成につながるかという事です。返済が終わった不動産は自身の資産として残ります。無理のない返済額や維持費を見込んだ計画をする事で、老後の確実な資産形成につながります。

他の投資よりも低リスク

投資におけるリスクは「損失を被る事」ですが、不動産は実物資産であるため損失が少ないと言えます。建物は経年劣化により価値が下がりますが、土地の価値がゼロになる事はほとんどありません。そのため、最終的に売却益を得る事も可能となります。

一般的な不動産投資は「空室」が最大のリスクと言えます。空室リスクがない自宅の場合は、金利0.5%程度の住宅ローンを利用でき、金利2.0〜4.0%の一般的な不動産投資ローンと比較すると低リスクと言えます。購入から10年の間は住宅ローン控除が受けられるのも、大きなメリットになります。

インフレに強い

不動産は、現金や有価証券以外の実物資産は価値が落ちにくく、”インフレに強い資産”と言われています。不動産や宝飾品などの貴金属が実物資産として、物価の上昇に伴って実質的な価値が上がります。そのため不動産投資はインフレに強く資産防衛に有利とされています。

自宅購入は投資とは意味合いが違うものの、実質資産を所有する事に変わりありません。多くの場合、不動産を購入する際は金融機関などからの借入金で購入資金を工面します。この借入金も実質的価値が下がります。

インフレでは借りているお金の価値も低くなる事から、返済負担が軽減されると言えるでしょう。インフレが進んだ場合、所有物件価格が高騰し、資産価値の低下を避けられます。このような理由から、借入金を伴う不動産投資はインフレに強いと言えるのです。

家賃は払っても残らない

冒頭の「家を買った方が得」というのは、家賃を払い続けても自身の資産にはならないためです。つまり、掛け捨てで払い続けるのであれば、最終的に自身の資産として残せる「住宅ローンで自宅を購入する方が得」だという訳です。

総支払額を賃貸と持ち家で比較

自宅購入の決め手のひとつは物件価格です。住宅ローン返済額が賃貸住宅の家賃と同額・それ以下だからといって、必ずしも「家を買った方が得」とは言えません。持ち家には固定資産税や損害保険など、年間で40万円程度の維持管理費が掛かるためです。

購入か賃貸かを考える際には、ローン返済が終わるまでの長期間の金銭面の比較が必要になります。ここで、賃貸住宅で家賃を払い続ける場合と、住宅ローンを組んで自宅を購入した場合の総支払額について、住宅費を毎月10万円と仮定して比較してみましょう。

一般的な賃貸住宅の例として、家賃10万円・敷金が家賃の2ヶ月分・礼金が家賃の1ヶ月分とします。火災保険料の更新が2年に1度で2万円。賃貸契約の更新が2年に1度で10万円。以上の条件で支払い年数30年間の場合、総住居費は「3,810万円」となります。

計算式は以下の通りです。

3,810万円=3,600万円(家賃10万円×12ヶ月×30年)+30万円(敷金・礼金)

+30万円(火災保険料2万円×15回更新)+150万円(更新費用10万円×15回)

上記と同じ計算式で算出した支払年数40年の総住居費は、

5,070万円= 4,800万円(家賃10万円×12ヶ月×40年)+30万円(敷金・礼金)

+40万円(火災保険料2万円×20回更新)+200万円(更新費用10万円×20回)

支払い年数50年では、

6,330万円= 6,000万円(家賃10万円×12ヶ月×50年)+30万円(敷金・礼金)

+50万円(火災保険料2万円×25回更新)+250万円(更新費用10万円×25回)

一方、毎月の返済額を10万円として住宅ローンを組んだ場合、以下の条件で自宅を購入できます。住宅価格3,266万円、諸経費229万円。全期間固定金利1.5%の頭金なしで、総返済額4,200万円。年間維持費を40万円として、平均的な住宅ローン返済年数である35年で算出した総住居費は「5,829万円」。

計算式は以下の通りです。

5,829万円=4,429万円(総返済額+諸経費)+1,400万円(年間維持費40万円×35年)

今回のように単純計算で比較すると、自宅購入は負担が大きく見えます。しかし、50年以上の長期間で見ると、総支払額が逆転する事が分かりました。実際には、今回の計算式では表していない「住宅ローン控除」や各種税額控除が利用できるため、住居費を抑える事が可能となっています。

更にある資産としての持ち家のメリット

建物は価値が減るが土地は減らない

ほとんどの住宅の不動産価値は新築の時が最も高く、短期間でも誰かが住んだ物件は中古として価値が下がります。また経年劣化によって物質的に価値が下がるのは、避けられません。一方で、土地の価値が大きく下がる事は考えにくいでしょう。

逆に、近隣に商業施設・病院・学校・公共施設ができるなどの住環境の変化で、地価が再評価され値上がりする事が考えられます。ただしマンションの場合、家主は土地の権利がほとんどないため、建物価値と同様に資産価値も低下すると言わざるを得ません。

老後に賃貸は借りられない

住宅ローンを完済した頃、お子様が巣立ち・伴侶と死別して一人暮らしを余儀なくされる方も少なくありません。ローンから解放されても、住宅管理は大変です。年金暮らしの場合、修繕費などの維持費が大きな負担になると考えられます。

いっそ自宅を手放して、一人暮らしに手ごろな賃貸住宅への転居を考える方もいるでしょう。しかし、価値が下がった住宅では、多くの売却益は見込めません。年金生活の中で、家賃の支払いを含めた生活資金に不安を抱く事になり兼ねません。

近年では、特に単身高齢者の賃貸住宅契約が難しくなっています。連帯保証人が探せない方や、少ない年金収入のため信用度が低く賃貸住宅が借りられない方がいます。独居老人にとって「長生き」がリスクになるとさえ言われています。

老後に家以外の資産が何も残っていなくても、家を担保に借り入れし住み続ける事ができる(リバースモーゲージ)

リバースモーゲージは、自宅を担保に借り入れができる仕組みです。毎月利息のみを返済していく借り入れ方法で、負担が少ないのが特徴と言えます。住宅ローン返済額減額のための借り換えやリフォーム資金の工面も可能になります。

契約者が亡くなった後は、配偶者が債務を引き継いで利息を支払う事で住み続ける事ができます。債務者が亡くなった時は、不動産を売却して元金を一括返済します。借入金額より低い価格で売却された場合でも、不足分を請求される事はありません。逆に、売却益がある場合、その差額を相続人が受け取る事ができます。

自宅購入による資産形成の落とし穴

土地の値下がり

建物と比較して、土地の価値は下がりにくいと述べました。しかし、予期せぬ事情で地価が下落してしまうと最大のリスクとなるため、慎重な計画が必要となります。購入前のリスクヘッジとして、利便性の高い土地を選ぶ事がポイントになります。

一般的に、最寄駅から徒歩10分以内でアクセスが良い住宅街の需要は減る事が少ないため、資産価値が下がりにくいと言われています。利便性と安全で静かな住環境は、資産価値を維持するための条件になると言えるでしょう。

管理状態の悪いマンション

集合住宅を管理するためには規則が必要になりますが、厳しすぎる事によって、住居者の人間関係が不穏なものとなる場合があります。住人同士のトラブルから悪い噂が立ち、仲介する不動産業者に悪い印象を与えてしまい兼ねません。

空室リスクの増加や販売価格の下落を防ぐためにも、トラブルの予兆を察知する管理体制が大切だと言えます。管理状態によって資産価値が下がる事も理解しておく必要があります。

災害

家屋が倒壊するような大地震や河川の氾濫・洪水が頻発する日本では、災害を避けるための備えが必要です。同時に、損失を補うための火災保険への加入も大切な備えと言えるでしょう。住宅購入前には耐震強度の確認やハザードマップの確認も大切です。

1981年6月以前の耐震基準の合格ラインは、震度5強程度の地震に対する耐震強度でした。現在の基準では、震度6強から7に達する地震に対応する耐震強度が必要です。築年数が古い住宅では補強工事で要件を満たす事が可能です。

買ってすぐ売ると赤字になる

新築物件は、「鍵を差し込んだ瞬間に価値が20%程度下がる」と表現される事があります。これは物件の価値が落ちたのではなく販売価格の下落を表すものです。新築物件の販売価格は、広告費や仲介業者の利益が上乗せされている事を理解する必要があります。

更に新築プレミアムという付加価値によって割高になっています。ここで、築一年以内で汚れや傷もほとんどない物件が、海外転勤・長期療養・離婚などの理由で売却された時の一例を見てみましょう。

分譲価格6,250万円の物件が、20%減額した5,000万円で売り出されました。この家主は、「買ってすぐ売ると赤字になる」と言えるでしょう。この物件の本来の価格は、広告費や仲介手数料を除いた5,000万円程度なので、買い手にとっては格安物件となります。

価値が下がるのは建物である事を念頭において、新築物件価格の下落について、土地2,500万円・建物2,000万円の不動産価値を試算してみましょう。建物2,000万円×価格下落率20%=400万円。不動産価格は4,500万-400万円=4,100万円、下落率が30%の場合は2,000万円×30%=600万円、4,500万円-600万円=3,900万円となります。

資産形成で有利なのは中古住宅

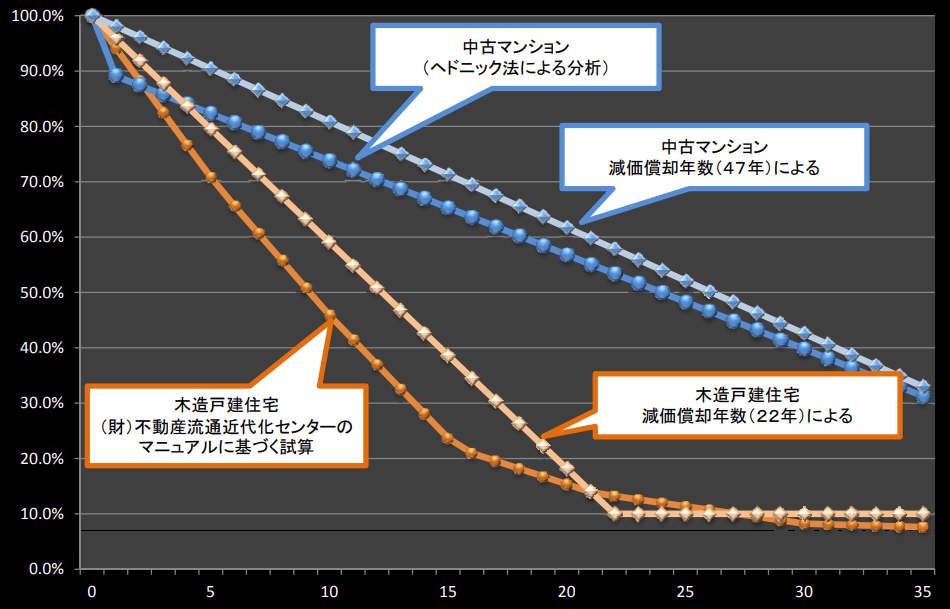

出典:国土交通省

築年数が新しくても中古物件になると前述しましたが、実際に古くなる事で物質的価値は下がります。特に木造住宅の建物価値は築10年で半分になり、築15年でほぼなくなるという指標があります。風雨に耐えた劣化や白蟻などの害虫被害も考えられます。

しかし、今、逆に年月を重ねて魅力を増し、ビンテージと捉えられる中古物件が人気となっています。メンテナンスの行き届いた物件では、古さによって価値が上がる可能性があります。とは言っても、安心して暮らせる建物でなければなりません。

1981年以前の建物は旧耐震基準で建てられているため、安全性を考慮する上では絶対に避けたい中古住宅と言えます。1981年以降は新耐震基準が採用され、2000年には地盤調査が義務化されました。安全性を向上するための「2000年基準」と呼ばれています。

2000年以降に建てられた建物であれば、耐震壁の配置が考慮されているので安心と言えます。施工技術や防蟻処理技術の向上によって主要構造部の経年劣化や蟻害が少なく、築年数15年以上の木造住宅でも充分に住む事が可能です。旧耐震基準で建てられた建物は、補強工事などのリノベーションによって安全性を確保する事が可能です。

まとめ

自宅購入が資産形成につながるメリットについて解説しました。考察すべきポイントごとに落とし穴もありましたが、長期的な試算や返済計画によって、安心して老後を迎えられると言えるでしょう。超高齢化時代への備えとして、改めて「家を買うべき」とおすすめします。

不動産売却するならドットコム

不動産売却するならドットコム