金利が下がっているからといって、多少無理なローンでも大丈夫と思ってはいけません。その考えによって足をすくわれる可能性があります。実際には、返済が難しくなってしまい、借りたお金を返せなくなる可能性があります。

もし返済ができなくなった場合、ローンを返済するために家を手放さなくてはならなくなるかもしれません。そのため、ローンを借りる前に十分な慎重さが必要です。

金利が低くても、自分にとって無理のない返済プランを立てることが、将来的なトラブルを避けるためには重要です。

資金計画の基本的な考え方

借りられるから返せるではない

はじめに、返済能力を過信しないことが大切です。金融機関から融資を受ける際、物件価格や年収等のデータを知らせて審査してもらいます。その際、「審査を通ったということは、返済できるということ」などと安易に考えるべきではありません。

なぜなら、収入があるにもかかわらず、予期せぬ出費があったり、収入が減少した場合には、返済が難しくなることがあるからです。

また、住宅ローンには、物件価格以外にも、様々な費用がかかることにも注意が必要です。例えば、融資に伴う手数料や保険料、固定資産税、メンテナンス費用、そして利息などがあります。これらの費用を含めると、家賃と同額の住宅ローンでも、年間で30万円以上の費用がかかることもあります。

したがって、住宅ローンを組む際には、物件価格や年収などのデータだけでなく、将来的に返済が困難になるリスクを十分に考慮し、計画的な借り入れを行うことが重要です。また、返済計画を立てる際には、収入の変動や予期せぬ出費に備えるために、リスクヘッジのための蓄えを考慮す

ることも重要です。

「返済が年収の25%までなら安心」は正しいとはいえない

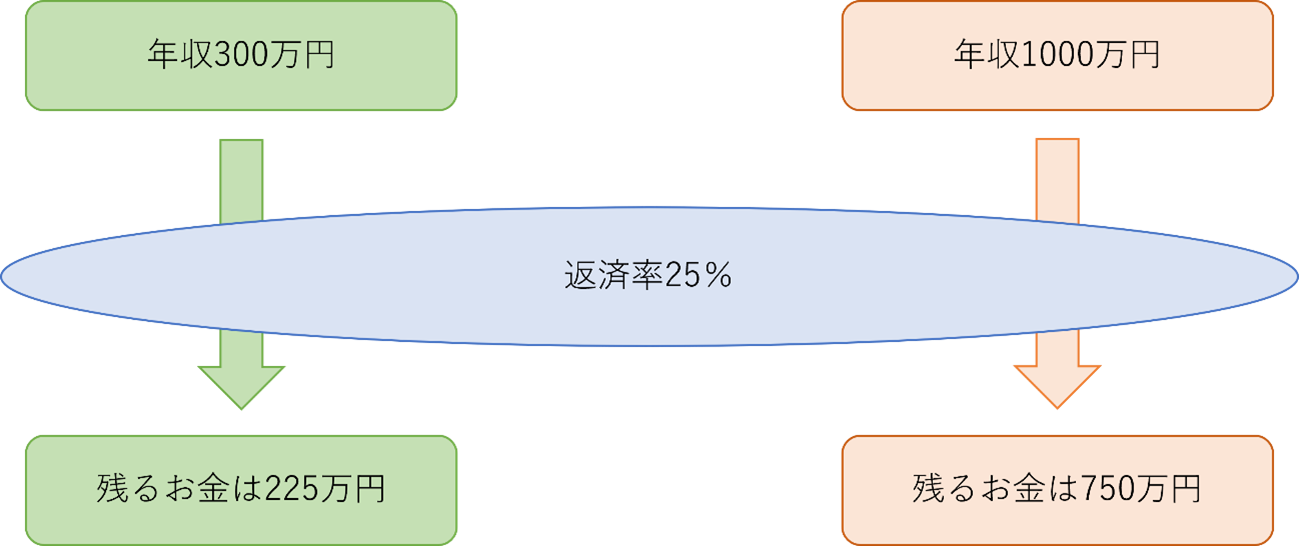

「返済が年収の25%までなら安心」は正しいとはいえません。実際に、年収300万円と年収1,000万円ではぜんぜん違います。年収が300万円の場合、ローンを払ったあとに残るお金は225万円になります。それに対して、年収が1000万円の場合、ローンを払ったあとに残るお金は750万円になります。参考までに下の画像をご覧ください。

つまり、年収が少ないほど、シビアに考えなければいけないのです。

年収が少ない場合は、返済が年収の25%以下でも生活費やその他の必要経費が大きい場合があります。この場合、返済が困難になる可能性があります。

また、年収が少ない場合は、将来の収入の見通しも不透明であることがあります。例えば、仕事を失った場合や病気や怪我で収入が減少した場合など、予期せぬ出来事が起きると、返済が滞ることもあります。このような場合には、年収の25%以下でも返済が困難になることがあります。

年収が少ない場合には、返済が年収の25%までなら安心という考え方は、個人の状況によって異なるため、正しいとは言い切れません。返済計画を立てる際には、自身の収入や支出、将来の見通し、金利や返済期間など、様々な要因を考慮し、慎重に計画を立てることが必要です。

住宅ローンの算出方法

住宅ローンの算出としては、フラット35のシミュレーションを使うのがよいでしょう。実際に、以下の画像のようにシミュレーションが可能です。

以上のように瞬時に計算が可能です。

無理のない資金計画のチェックポイント

無理のない資金計画をするにはいくつかチェックポイントを確認するのがよいでしょう。進捗状況を確認するために、チェックポイントを設定することで意思決定をサポートすることができます。

定年までに住宅ローンを完済できるか

もしも、定年までに住宅ローンを完済できなかった場合、多くの人が定年後の収入が減少するため、返済が困難になる可能性があります。

そのため、定年までに住宅ローンを完済することが重要になるのです。

また、住宅ローンの返済によるストレスが定年後の生活に影響を与える可能性があります。定年前に住宅ローンを完済することで、定年後の生活において心理的な負担を軽減することができます。

定年までに住宅ローンを完済することができるかどうかをチェックポイントとして設定することは、経済的な安定を確保するために非常に重要です。

ボーナスがなくなっても返済できるか

もしも、ボーナスがなくなった場合、返済能力が低下する可能性があります。そのため、ボーナスがなくなっても、返済が継続できるように資金計画を立てることが重要です。

ボーナスがなくなっても、住宅ローンの返済が継続できるかどうかをチェックポイントとして設定することは、将来的な不測の事態に備えるために非常に重要です。返済能力を確保するために、資金計画をしっかりと立てておくことが大切です。

退職金をあてにしていないか

退職金は、将来の退職時に受け取る予定の金額であり、現時点で受け取ることができるわけではありません。そのため、退職金をあてにしている場合、将来の予測に基づくものであるため、確実性が低いと言えます。

また、退職金は、企業の経営状況や退職時期によって減額される可能性があります。そのため、退職金をあてにしている場合、受け取る金額が予想よりも少なくなる可能性があるため、資金計画が狂ってしまう可能性があります。

退職金をあてにせず、現在の財務状況を基に、将来に向けた資金計画を立てることが重要です。

2割程度の頭金を用意できるか

頭金は購入するエリアや住宅の種類によって物件価格や所得水準が異なるため、一概に「これくらい用意しなければいけない!」とはいえませんが、一般的には物件購入金額の2割程度がよいとされています。

フラット35では9割融資と10割融資では金利が異なります。10割融資、いわゆるフルローンを使えば頭金の準備がなくても住宅を購入することが可能ということになります。しかし、フラット35では、頭金を入れるメリットが非常に大きいため、10割融資が可能になった今でも頭金を入れる人が多いのです。

頭金を入れた場合と入れない場合で例えば、10割融資と9割融資で頭金を1割入れた場合、総返済額にどれくらいの差が生まれるのかを比較しました。

10割融資と9割融資の金利差は、0.26%です。購入物件価格が3,000万円で返済年数が35年で返済方法が元利均等返済とすると、頭金を1割用意するだけで、10割融資に比べて毎月約12,000円安く、総額では約230万円も支払額が軽減されます。

このことからも頭金を用意することが大事なことといえるでしょう。

頭金を払っても充分に手元資金が残るか

頭金はできる限り多く入れることが大切になります。一方で、手元にある貯金を全額頭金に充ててしまっていいかというと、将来の不測の事態が起きた際の出費のために、ある程度は手元に貯蓄を残しておくべきでしょう。

例えば、突然の病気やケガによる入院や、倒産、解雇などによる退職などが考えられます。また、生活費を賄うための余裕資金が必要になります。十分な手元資金が残っていれば、生活費を賄うことができます。

それでは、手元資金はいくら置いておけば安心なのでしょうか。

もちろん、手元の貯蓄は多ければ多いほど安心できると思います。しかし、手元に多く残せば、それだけ住宅資金のトータルの負担は重くなりますので、そのバランスを考え、安心できるギリギリのラインの貯蓄だけを残し、あとはできるだけ頭金に充当するようにするのが無難かと思われます。

さて、そのギリギリのラインですが、これも人によって安心できる水準が違いますし、現状のおかれた環境が異なりますので一概にはいえませんが、大雑把な目安としては、会社員世帯は手取り月収の3、4カ月分、自営業の世帯は手取り月収の6カ月分くらいが安心できる最低ラインと考えておくとよいでしょう。

夫婦のいずれかが非正規雇用になっても大丈夫か

非正規雇用では、正社員に比べて収入が不安定であるため、生活費の見通しが立てにくくなります。一方、家計において収入は支出の基礎となります。

また、正社員には、雇用保険や健康保険、年金保険などの社会保障制度がありますが、非正規雇用者にはその保障が少なく、退職金ももらえない場合があります。

したがって、非正規雇用になっても大丈夫かどうかをチェックすることで、将来の生活費を見通すことができます。

夫婦のいずれかが非正規雇用になっても大丈夫かどうかをチェックすることは、将来に向けた資金計画を立てる上で重要なポイントです。不確実な将来に対して備えることができるかどうかを見極め、その上で資金計画を立てることが大切です。

収入の15%以上貯金に回すことができるか

収入の15%以上を貯金に回すことができるかどうかをチェックすることは、資金計画を立てる上で非常に重要なポイントです。

生活費の一部を貯金に回すことで、緊急時に備えることができます。突然の出費や収入減少などが起こった際に、貯金があればその対応がしやすくなります。

また、貯金は、将来のライフプランを実現するための資金を蓄えることができます。例えば、子育て費用、老後の生活費など、将来に向けて資金を準備することができます。

そして、貯金をすることで、家計が安定し、お金に余裕ができます。例えば、予算オーバーの食事や趣味にお金を使うことができるようになるため、生活の質が向上することが期待できます。

以上のように、収入の15%以上を貯金に回すことができるかどうかをチェックすることは、将来に向けた資金計画を立てる上で非常に重要なポイントです。

教育費を計算しているか(毎年いくら貯金が必要か)

教育費は、子どもたちの成長に必要不可欠な支出の一つです。幼稚園から大学まで、教育費の合計額は膨大なものになるため、それを見越して計画的に資金を準備することが大切です。

また、教育費は、急に支出が必要になることが多いため、計画的に資金を準備しておくことが必要です。例えば、突然の学費値上げや、子どもたちが希望する進路のための予備校や塾など、急な支出に備えることが大切です。教育費を計算することで、将来のライフプランが明確になります。具体的にどの程度の金額が必要で、どのタイミングで必要になるかを把握することで、それに合わせて資金計画を立てることができます。

そこで、シミュレーションしてみるのがよいでしょう。以下がシミュレーション例になります。

幼稚園から大学まで全て公立(大学は文系)だと842万円、全て私立、大学は理系とすると2432万円になります。

買えないと判断する前に

家計を見直してみよう

支出とは、一般的に「消費」、「浪費」、「投資」の3つに分類されます。

消費は生きるために必要な支出、浪費はなくても生きていける、いわゆる「無駄使い」といわれる部分です。これらの線引きは、人それぞれともいえるため難しいところがありますが、節約できるところをご紹介します。

はじめに、「通信費」についてみていきましょう。

携帯電話が主流となり、最近では固定電話を使っている人がほとんどいないのではないでしょうか。使っていなければ、電話加入権は思い切って解約。インターネット利用も、今は固定電話がなくてもできます。

また、携帯電話も同一の会社にすれば、家族間通話は無料です。この家族間通話は三親等までが無料となりますので、忘れずに身内の電話番号は携帯電話会社へ登録しておきましょう。そして、格安スマホを使用すればさらに支出を減らすことができるでしょう。子どもの携帯電話は持たせないのが一番良いのですが、どうしてもという場合はプリペイド式の携帯電話を持たせましょう。使い過ぎを防ぐことができます。

このようにして月額の使用量を一人5,000円ほど減らすことが出来たら、年間としては60,000円の削減になります。

次に、「水光熱費」についてみていきましょう。

あなたは、契約アンペア数は、ご存じですか?一般のご家庭では30Aで契約していることが多いようです。ブレーカーの器具に記載がありますので、是非ご確認ください。

あまりブレーカーが落ちたことがないというご家庭は一度に多くの電気を消費されないのでこのアンペア数を下げても良いでしょう。10Aずつ下げる毎に基本料金が毎月約300円安くなります。年間約3600円の節約!無駄に電気の容量を大きくする必要はありません。

また、あなたは、1分間蛇口をいっぱいにひねって、どれくらいの水道代がかかっているかをご存知ですか?1分間に出てくる水が約12リットル、金額にして約3円。そんなにたいした金額じゃないと思われるかもしれませんが、1日5分間、シャワーの出しっぱなし等を節約することにより、月に450円、年間にすると約5,000円節約できるのです。1人でこの金額なので、家族全員一致団結してシャワーの出しっぱなしをやめたとき、4人家族であれば節約効果は4倍になります。つまり、年間で20,000円の節約になるのです。

まとめ

今回は、住宅購入にあたって無理のない資金計画をたてることをご紹介しました。金利が低いからといって、返済が難しくなるローンを借りることはリスクが高く、将来的なトラブルを避けるためには返済計画を立てることが必要です。返済計画を立てる際には、収入の変動や予期せぬ出費に備えるために、リスクヘッジのための蓄えを考慮することも重要です。また、「返済が年収の25%までなら安心」という考え方も、年収が少ない場合は危険であり、シビアに考える必要があるでしょう。チェックポイントを確認しながら、資金計画を検討できるといいですね。

参考

https://media.monex.co.jp/articles/-/15961

https://finance.recruit.co.jp/article/k050/

不動産売却するならドットコム

不動産売却するならドットコム