相続によって受け継いだ戸建て住宅や、分譲マンションなどの不動産をどうするかは大きな問題です。そのまま自分で住むのであれば良いですが、空き家を賃貸に出すか、すぐに売却するかで結果が大きく違ってしまうことがあります。

維持する手間暇を考えれば、いっそ売却する方がすっきりするかもしれません。ですが、売却には相続税の他に所得税や仲介手数料などが発生し、手元に残るお金が思うより少ないということもあります。

もちろん、賃貸に出すにしても税金や費用はかかりますので、これらの点を事前にチェックして、適切に判断する必要があるでしょう。

この記事は約8分で読めます。

相続した不動産を売却するメリットとは

相続した不動産物件は、早期に売却する傾向があります。その理由は次の3つ。

- 相続後10か月以内で相続税納税の義務があるため

- 相続した家屋のローンが残っていて、その返済を優先したため

- 空き家の維持管理費が負担になるため(維持管理自体が困難)

相続した不動産にローンが残っていれば、引き継いだ不動産とあわせて、相続人自身が住宅ローン返済も引き継ぎます。

仮に、相続税の基礎控除を超える価格の高い物件を相続するなら、まず相続後の10か月内に相続税の納税をしなければなりません。その際に課税額の支払いにあたる金銭的余裕があれば、そのまま維持するという選択肢があります。

しかし、そうでなければ早期売却で金銭的問題を対処するケースがほとんどです。

また、遠方にある実家の場合は、放置しておくと不審者の侵入や遊び場になるリスクがあります。放火のリスクも考えれば、地域に迷惑をかけてしまうような対処は避けなければなりません。

空き家は定期的なメンテナンスが欠かせません。手入れを怠れば、人が住んでいる家屋よりもずっと早いスピードで劣化してしまいます。所有者がこまめに屋内の喚起や掃除をする必要がありますし、安全確認のために時々様子を見に行く必要もあります。

遠方の物件であれば、住宅のメンテナンスや安全管理を不動産会社などに依頼しなければならず、思った以上に維持・管理費が嵩みます。

このように、空き家はとても劣化が進みやすいため、売る時期が遅れるほど不動産価値が下落してしまうでしょう。その点を考慮すれば、早い段階で売却する選択が得策かもしれません。

ただし、早期売却は税金が高くなることも知っておきましょう。短期譲渡所得に相当すると、課税額が2倍近く高くなります。ちなみに短期譲渡所得とは、不動産の譲渡が1月1日現在で5年以内の所有になる場合です。

| 所得税 | 住民税 | 計 | |

| 短期譲渡所得 | 30.63%(※注) | 9% | 39.63% |

| 長期譲渡所得 | 15.315%(※注) | 5% | 20.315% |

*2037年までは復興特別所得税で基準所得税額×2.1%が加算される

売却を含む4つの選択肢がある

空き家の相続では、基本的に次の4つの対処が考えられます。それぞれにメリット・デメリットがあり、個々のケースに応じて結果が違ってくる点に注意してください。

なお、どの選択肢が適切であるかは、専門家のアドバイスを受けると良いでしょう。できれば地元の不動産会社や、その地域の事情に詳しい不動産業者に相談するとよい結果が得られるでしょう。

▼売却する

相続した不動産を早期に売却した方が良いケースは、主に次の4つです。

-

まとまった現金を得たいと考えている人

-

維持管理の手間暇が掛けられない人(維持管理の依頼費用が負担になるケース)

-

当面の間、空き家のままで利用する予定がない場合

-

立地的に利用価値が低く、資産運用が困難になるケース

これらのケースにあたる場合は、なるべく早い時期で売却するのが望ましいでしょう。家屋の価値は経年劣化で刻々と下がっていきますし、少子化社会では将来的に土地価格の相場が下落する傾向にあります。

特に地方の土地家屋は下落リスクが高まることも考慮して、売却を考えている場合は早期売却をおすすめします。

家を売るメリット

戸建て住宅や分譲マンションの売却なら千万円単位での収入が期待できます。そのお金でマイホームの住宅ローンを繰り上げ返済したり、買い替え費用に充てることができるでしょう。また資産運用の面からすれば、年々価値が下落する不動産物件を、株式や金といった上昇傾向にある金融資産へ置き換えることもメリットかもしれません。

もちろん、不動産所持にかかる税金や維持管理のための費用が不要になる点もメリットです。

家を売るデメリット

不動産の売却においては、不動産譲渡による多額の所得税が課税されます。相続後すぐであれば相続税と合わせての納税となり、売却益が大きく減額するリスクがあるでしょう。なお、相続した物件にローンが残っている場合は、先にローンを完済して銀行の抵当権を外さないと売却できません。売却の前に金銭的余裕がなければ、売却が困難になるかもしれません。

▼賃貸にする

賃貸で資産運用する方が得なケースとは、おおよそ次の2つです。

-

将来利用するので売却しないと判断した場合(愛着があって手放したくないなど)

-

賃貸によって高い利回りが予想できる立地・物件の場合

家族の思い出が詰まった家は愛着があり、売却をためらうことがあるでしょう。今すぐ住まないとしても、大事に取っておきたいと思うかもしれません。そういった場合は、当面の間は賃貸として貸し出すとメリットです。

また、都市部など生活における利便性が高い立地の物件であれば、高い賃料が期待できるでしょう。売却には事前の費用や多額の所得税の課税があって、必ずしも金銭的にメリットがあるとは言えません。

それよりは、小さな初期費用で始められる賃貸を選択する方が得策でしょう。

賃貸にするメリット

相続後に賃貸すれば、継続的な家賃収入が期待できます。売却のように多額のお金は得られませんが、長期的に安定収入が得られます。なお、所得税額を抑える効果もあります。年間の所得税は賃料に応じた程度で、売却のように高額ではありません。固定資産税もありますが、賃貸収入で十分にまかなえるでしょう。

しかも戸建て住宅や分譲住宅は、一般的に賃貸用物件よりも快適に生活できる設備・環境が整っているため、賃貸料を高めに設定できる点もメリットとなります。

賃貸なら家を所有し続けるため、将来的に資産が維持されます。必要に応じて売却もできます。子供たちに住ませることもOKです。将来の利用において選択肢が多いのも利点でしょう。

賃貸にする場合のデメリット

不動産物件を貸し出す場合、始めにターゲットに合わせたリフォームが必要なケースがあり、相当の初期費用を用意しなければなりません。なお、入居者が決まるまでのタイムラグも考えれば、しばらく収入が得られないデメリットがあります。

また、賃貸は不動産業者の仲介・維持管理が欠かせません。手数料も発生します。固定資産税・都市計画税、途中の修繕費用の負担も考えなければなりません。

もちろん入居者が継続的に入るなら、その費用は賃料で十分に賄えます。ただし、空室期間が長くなると費用をカバーできないリスクもあります。

つまり賃貸にするかしないかは、入居者が集まる立地や建物であるかどうかの判断次第です。そこで賃貸を考えている方は、地元の事情に精通した不動産業者と事前の打ち合わせをすると良いでしょう。

▼空き屋のまま維持

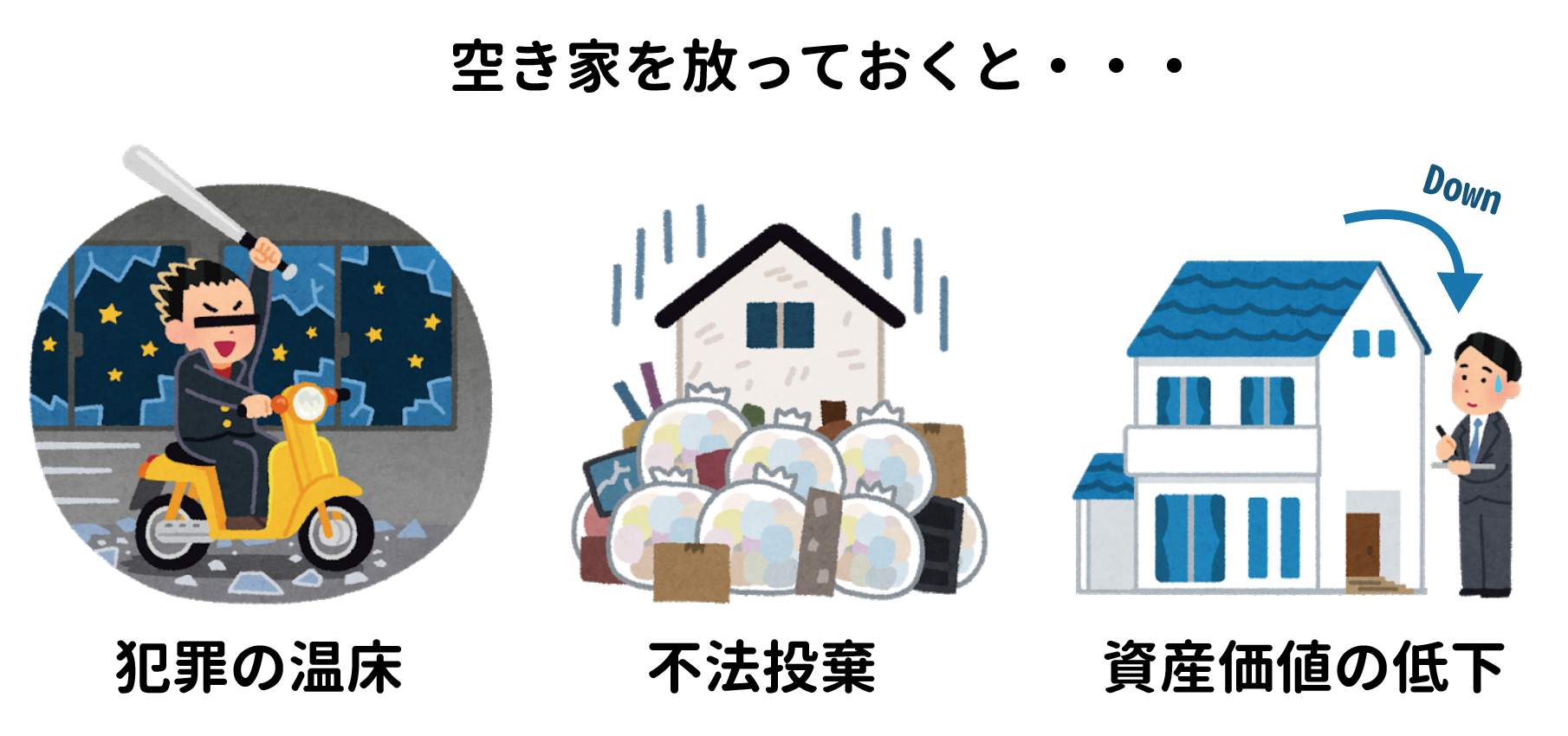

空き家状態のままで不動産を維持するのは要注意です。

画像引用元:空き家活用研究所

空き家のまま維持することを選択するケースは稀なことかもしれません。同じ維持するにしても賃貸に利用する方がメリットがあるからです。

ただし、近い将来に入居を予定しているなら、その期間は黙って空き家にしておくこともOKです。賃貸に出すための初期費用を欠けず、単に不動産会社に維持管理を依頼するなどして、メンテナンスと安全確保を講じておくと良いでしょう。

空き屋のまま維持するメリット・デメリット

この場合は、売却や賃貸のための手続きや費用の心配がありません。相続税を支払い、かつ維持管理をしっかり行い、固定資産税を納税して、利用するまで空き家にしておきます。なお、自分で維持管理が可能であれば、ほとんど費用も掛かりません。

ただし、ローンが残っている場合や相続税納税のお金が調達できないなど、金銭的に余裕がない場合は大きな負担になるかもしれません。もちろん、地域の治安のために空き家管理はしっかり行います。

▼そのまま放置する

田舎にある古い実家などを相続した人には、売却も困難で賃貸にも適さないために、そのまま放置してしまうケースがあります。固定資産税などの納税が嫌で、相続しても名義変更をしないこともあります。

ですが、相続登記をしないと空き家は売却も賃貸もできません。所有者が不明のまま放置された家屋は、犯罪に利用されたり、放火に遇ったり、不審者が住みついたりと町の治安を損なうリスクがあります。

どのような事情があろうとも、相続した不動産は責任をもって対処するようにおすすめします。

貸すのと売るのとどっちが得か?

相続した実家をどうするか、その判断は簡単ではありません。選択によっては大失敗するかもしれません。そうならないために、相続した不動産物件の資産的価値やその利用メリット・デメリットを専門家にアドバイスしてもらいましょう。

ただし、目安となる判断基準を抑えておけば、多少の判断材料は得られます。その基準となるのは利益の大きさです。相続した不動産物件を売却する場合と賃貸する場合で、おおよその利益を比較すると良いかもしれません。

ここで具体的な比較例を挙げておきましょう。

相続した不動産物件を、時価2000万円の一戸建て住宅の空き家とします。

▼売却した場合の利益

-

売却額:時価による売却で2000万円、相続の半年後の短期譲渡所得(税率39.63%)

-

仲介手数料:2000万円(売却額) × 0.03 + 6万円 + 6万円(消費税)= 72万円

-

売却のための印紙代:1万円

*400万円超の売却額は、価格の3%+6万円+消費税を上限とする、なお相続空き家の3000万円控除は適用しない

上記の条件で課税される譲渡所得税は以下の計算です。

-

売却価額2000万円 -(譲渡費用73万円)= 1927万円

-

1927万円 × 39.63% = 763万6701円(所得税)

-

売却益 = 1236万3299円

▼賃貸で資産運用した場合の利益

賃貸のためにリフォーム(100万円)をしたのち、不動産仲介会社を利用して長期賃貸するとします。

-

家賃収入:120万円/年(利回り6%として計算)

-

修繕費 10万円/年

-

固定資産税・都市計画税:8万円/年

-

火災保険・地震保険:1万円/年

-

管理会社への委託料:10万円/年

上記の計算から、年間収入は91万円となります。ただし、初年度はリフォーム費用100万円があるので、9万円の赤字でスタートします。

仮に、賃貸を始めてすぐに入居者が決まり、全く空き室状態にならなかったと仮定して、売却時と同じ利益を得るためには15年間近くかかります。

もちろんこれほどの長期であれば、空室期間が発生しますし、経年劣化などの理由で家賃を下げる必要も出てきます。少子高齢化社会の日本では年々空き家が増加して、その多くが売却・賃貸に出されますので、供給オーバーによる価格の下落や賃料の下落が生じるでしょう。つまり、利回り6%を維持することも困難となります。

そうなれば、15年間では1200万円もの利益が上がりません。なお、20年もの長期で賃貸に出す場合、賃貸開始時の築年数を考えますと建物の劣化が心配になります。一般的に築年数が20年以上の建物は、賃貸物件としては成立しにくいことにも要注意です。

相続した住宅は早期売却で対処する方がお得

簡単な比較計算ではありますが、総合的な利益を考えるなら、自分では住まない住宅については早期売却がメリットかもしれません。

もちろん、条件の良い不動産物件であれば高い利回りが期待できるので、必ずしも売却の方が得になると限りません。そこで、売却するにしても賃貸に出すにしても、地元の実績の高い不動産業者に相談して判断するようにおすすめします。

ネクスト・リアルプランにご相談ください

埼玉県にある戸建て住宅や分譲マンションを相続した方、売却をしようか賃貸に出そうか、それともしばらくそのまま維持しようかと悩んだ場合は、埼玉県で高い実績を誇るネクスト・リアルプランに相談してみると良いかもしれません。

住宅の売却から賃貸サポート、維持管理や土地活用まで、相続なさった不動産物件を最大限に有効利用するための対策を提案してくれます。もちろん、責任をもって全面サポートしてくれますので、安心してお任せできるでしょう。

ネクスト・リアルプランなら、不動産に関することは何でも相談に応じてくれますので、お困りの方はお気軽に窓口へ問い合わせてみてください。

不動産売却するならドットコム

不動産売却するならドットコム